La tentación de imitar a Mercadona es comprensible. La enseña que preside Juan Roig creció el 1,3% en cuota de mercado en 2023, ha crecido por encima del promedio en todas las comunidades autónomas —con la excepción de Canarias y Galicia— y ejerce un dominio incontestable sobre la distribución alimentaria española.

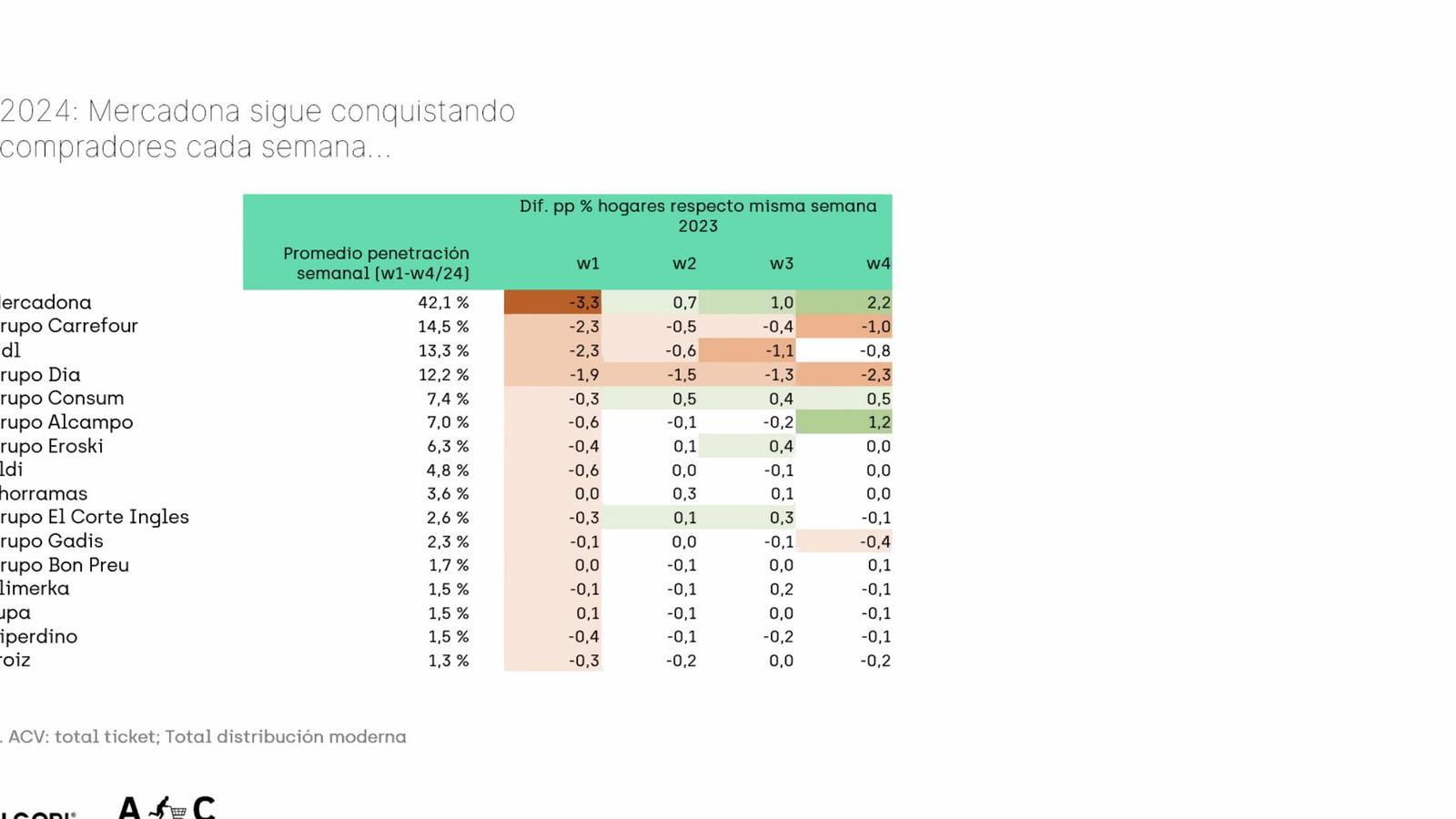

A pesar de un inicio de 2023 complicado (en particular, las primeras dieciséis semanas), Mercadona ha avanzado en cuota, frecuencia de compra y facturación a buen ritmo durante gran parte de 2023 y lo que llevamos de 2024 —creció el 1,5% interanual este mes de enero—, según avanzan los datos de Algori. El 42% de la población española compra cada semana en sus establecimientos y "sigue siendo el retailer más dinámico en nuestro país", subraya Cugat Bonfill, director de Insights en Algori.

Sin embargo, las compañías que siguen esa senda no siempre recogen los beneficios esperados. En realidad, no es prudente competir con el mejor en aquello que es mejor y, además, semejante estrategia corre el riesgo de desaprovechar todos los espacios no ocupados por Mercadona.

Tres de cada cuatro tiendas de la enseña valenciana han crecido en 2023, lo que significa que existe la oportunidad para sus rivales de hacerlo mejor que el 25% restante de sus establecimientos.

Por qué imitar a Mercadona y Lidl no es buena idea

Las razones por las que los distribuidores que copian el modelo de Mercadona y Lidl no recogen los beneficios esperados son fundamentalmente dos.

En primer lugar, es difícil competir con las mismas armas que el mejor. Mercadona y Lidl han trabajado muy bien la eficiencia, las economías de escala y la colaboración con sus proveedores, cuestiones que no se pueden improvisar en el corto plazo.

En segundo lugar, volcar todos los esfuerzos en la marca de distribución, a imitación de estos dos gigantes, significa estrechar los márgenes en porcentaje y en euro por unidad, lo que puede comprometer el negocio si el primer factor no se ha trabajado bien.

Oportunidades desaprovechadas

En cambio, señalan desde Algori, existen grandes oportunidades en una dirección diametralmente opuesta. Cataluña proporciona el caso de tres enseñas que han sabido ocupar un nicho muy específico y prosperar en él, con las siguientes directrices:

- Captar mercado de la distribución tradicional: Ametller Origen es un buen ejemplo de ello.

- Proporcionar experiencia de valor (en surtido, fiabilidad, sabor, relación calidad/precio, etc.), aspecto en el que destaca Plusfresc.

- Detectar espacios vacíos no ocupados por Mercadona, en lo que se ha especializado Sorli.

Esto es fácil de demostrar con los datos en la mano. Ningún retailer es capaz de quedarse con la cesta completa ni con todas las compras de sus clientes. Entre el 10 y el 20% de la facturación de una enseña se pierde en fugas diarias, lo que significa que "hay mucho espacio en fidelizar, y ahí radica la oportunidad", señala Bonfill.

En este sentido, es interesante destacar la evolución de Eroski y Consum en el último año, que han crecido dos décimas cada uno con un modelo mixto que combina MDD y MDF.

El consumidor parece estar agotado a causa de la inflación, pero esto no es cierto siempre y para todos los consumidores: en ocasiones, si se le ofrece algo que merece la pena, está dispuesto a pagar más. En la batalla por estas compras está una parte sustancial de la cuota del retail en nuestro país.