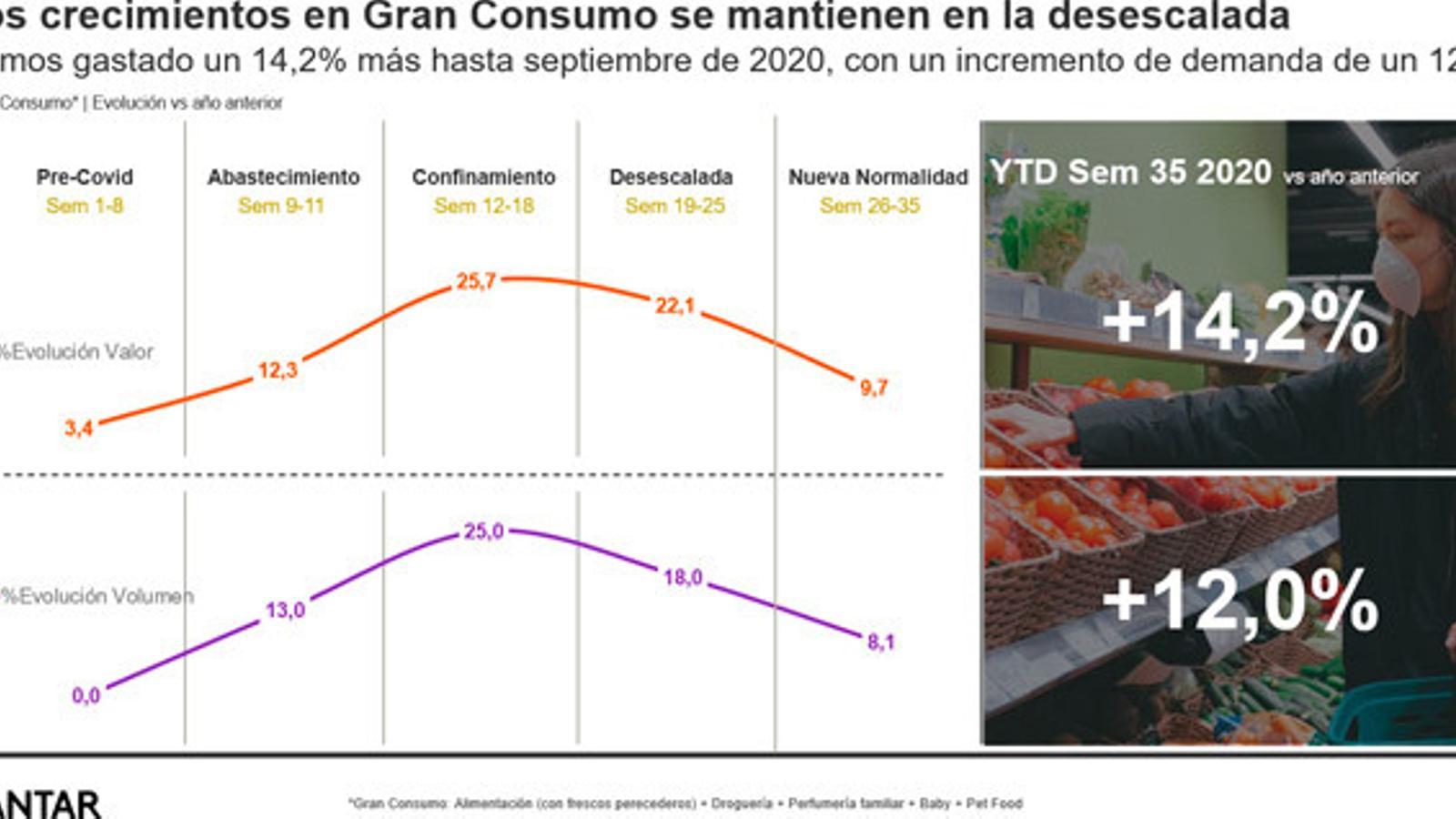

En lo que llevamos de 2020, el canal Alimentación ha crecido el 14,2% respecto al año anterior y ha experimentado un incremento de demanda del 12%, obviamente, a costa del consumo fuera del hogar, por el desplome del canal horeca. Estos datos, que se extraen de un estudio sobre el estado de la distribución que ha presentado hoy Kantar, evidencian que nos encontramos ante un mercado más grande y que sigue manteniendo sus buenos resultados pese a la llegada de la nueva normalidad.

En cuanto a los subsectores, los frescos y la alimentación envasada son los grandes impulsores de un mercado en el que la droguería es la sección que más crece en términos de volumen; en concreto, un 15,6% más que en el mismo periodo del año anterior.

Otra de las conclusiones del estudio es que, tras el fin del confinamiento, los españoles no hemos recuperado el ritmo de visitas a las tiendas. En concreto, la frecuencia ha disminuido el 3,3%, por lo que seguimos llenando las cestas más en cada acto de compra que realizamos, en concreto, el 15% más. Este hecho es especialmente remarcable en las grandes ciudades.

La omnicanalidad se ha consolidado en 2020 como resultado de la apuesta por la proximidad e Internet, que han sido los dos claros ganadores de este año, al registrar crecimientos del 1,2 y 0,7 puntos de cuota, respectivamente, en comparación con 2019. Precisamente, en el ámbito del ecommerce se han obtenido máximos históricos, llegando ya a alcanzar en tan sólo un año el aumento que se esperaba para los próximos tres.

Movimientos en la distribución

A pesar de que Mercadona sigue siendo el gran líder en la nueva normalidad, por primera vez en su historia ha cedido cuota ante otras opciones, como Lidl, que es el que más cuota ha ganado. Este factor ha sido común en el Top3 de la distribución -conformado también por Carrefour, que ha reforzado su segunda posición con la reciente adquisición de Supersol, y DIA, que, tras los crecimientos que registró durante el confinamiento, ha vuelto a una situación de cuota similar a la de comienzo de año-.

Por lo que respecta a los supermercados regionales, se han disparado durante 2020, creciendo fuera de su sección más típica -los frescos-, y prácticamente todos han logrado los mejores números de su historia en este último año, destacando como una elección para un consumidor que cada vez más alterna entre diferentes opciones en todos los sectores.

En palabras de Florencio García, director del área de Retail en Kantar Worldpanel, “estos datos nos indican que se abren nuevos escenarios en el ámbito de la distribución, en el que la proximidad y el canal online se deberán tener especialmente en cuenta de ahora en adelante. La innovación, la publicidad, las promociones y la creación de nuevos momentos de consumo serán palancas que podrán ayudar a los retailers en un momento de crisis como el actual”.

Claves de presente y de futuro

A modo resumen, incluimos algunos asuntos clave analizados por Florencio García (Kantar):

- LA CAÍDA DEL TOP3 SE REPARTE. La caída en cuota de los primeros operadores no sólo la han aprovechado los supermercados regionales y Lidl. A modo de resumen, se puede decir que se está repartiendo más un mercado que ahora es más grande. El incremento de cuota ha llegado a operadores más pequeños como E.Leclec, Amazon -que crece en grandes ciudades- e incluso se observa un reciente repunte del canal especialista, el de los mercados.

- CAÍDA DE DIA. La nueva dirección está repensando sus promociones, que en el pasado no fueron tan rentables, pero hay que tener en cuenta que éste es su mejor año de los últimos tres... Tiene que soltar bastante lastre a nivel de metros cuadrados y puede bajar cuota si cede m2, pero ha conseguido en medio año lo que esperaba para año y medio.

- MERCADONA. Esperamos algún movimiento en los próximos meses para recuperar fidelidad de sus "jefes". Nunca había estado en situación de caída de cuota. Siempre se ha reinventado. Está haciendo progresos en ecommerce. No puede decirse que haya alcanzado su techo de cuota porque tiene recorrido para abrir tiendas en CC.AA. como País Vasco, Galicia y Asturias. Técnicamente podría ganar cuota, aunque a costa de perder rentabilidad.

- ALDI Y LIDL. Aunque se constata un aumento de compras a marcas nacionales, no van a salirse de su modelo. De hecho, el peso en España de las marcas de fabricante es aún más bajo del que ya tienen en países como Portugal, e incluso más bajo que en Mercadona. Siguen teniendo una lista promedio de compra más pequeña, aunque va creciendo.

- GUERRA DE PRECIOS Y PROMOCIONES. El sector entero está esperando a ver qué ocurre en una especie de calma tensa. Aunque septiembre era un mes de ofertas, las acciones está en pausa. En una situación económica complicada va a haber un estrechamiento en precios. A partir de octubre se espera la reactivación de la presión promocional.

- SUPERMERCADOS REGIONALES. Su clave de futuro pasa por conseguir fidelizar la compra de alimentación seca. Precisamente el desarrollo de los programas de fidelización es una asignatura pendiente en España. Los súper regionales tienen una oportunidad muy buena asociándose a marcas, para potenciar una cesta de la compra completa, más allá de los frescos. Los supermercados regionales son heterogéneos. En un contexto de guerra de precios, los más débiles sufrirán y otros, como Consum, con una gran fortaleza financiera, pueden mantener el cuerpo a cuerpo.

- EXPERIENCIA DE COMPRA. Cambia el paradigma y los retailers tienen ante sí el reto de reinventarla, priorizando una compra eficiente, seguramente con menos estanterías de impulso en medio de los pasillos. Uno de los retos de los distribuidores es generar espacio en las tiendas.

- ECOMMERCE. La cuota de venta online sigue creciendo el 0,8% en la nueva normalidad. Los retailers son conscientes de que no aprovecharon el pico que se produjo en el confinamiento y se están reforzando. La tendencia actual pasa por abrir pequeños almacenes dentro de las ciudades, como hizo Dia. Mercadona, por ejemplo, ha abierto su "colmena" de Madrid y algunos distribuidores regionales, como Eroski y Bonpreu, lo han hecho muy bien. Carrefour ya ha destinado algunas tiendas de Supersol para su logística del ecommerce.

- LISTO PARA COMER. Terminará de explotar en el medio plazo, no a corto. En los últimos meses el delivery ha tenido un gran recorrido, de la mano de operadores como Just Eat, Glovo, etc.

- HIPERMERCADOS. Han perdido peso respecto al año anterior, aunque tienen una gran oportunidad a la hora de posicionarse como espacio seguro. Lo que antes era un problema ahora es una virtud: puede animar al consumidor a acudir en familia.

- CERVEZAS Y DTC. Los fabricantes de cerveza están siendo pioneros en la venta directa al consumidor, con campañas de éxito que han generado ventas. Esto no compensa la caída en hostelería, pero al menos les permite tener un seguimiento del consumidor.

- NUEVAS ADQUISICIONES. Supersol sienta un precedente, aunque no creo que haya muchas operaciones en el corto plazo. Históricamente no salieron bien. No obstante, si la situación económica se complica, cadenas pequeñas y menos resistentes podrían cambiar de manos.