La facturación de los grandes grupos de distribución europeos ha subido nominalmente a causa de la inflación pero sus márgenes de beneficio se han reducido, según concluye el estudio de McKinsey y Eurocommerce The State of Grocery Retail in Europe 2023 (clic para descarga), desmintiendo las acusaciones de parte del Gobierno sobre el aprovechamiento de la crisis por parte de los supermercados y a costa de los ciudadanos.

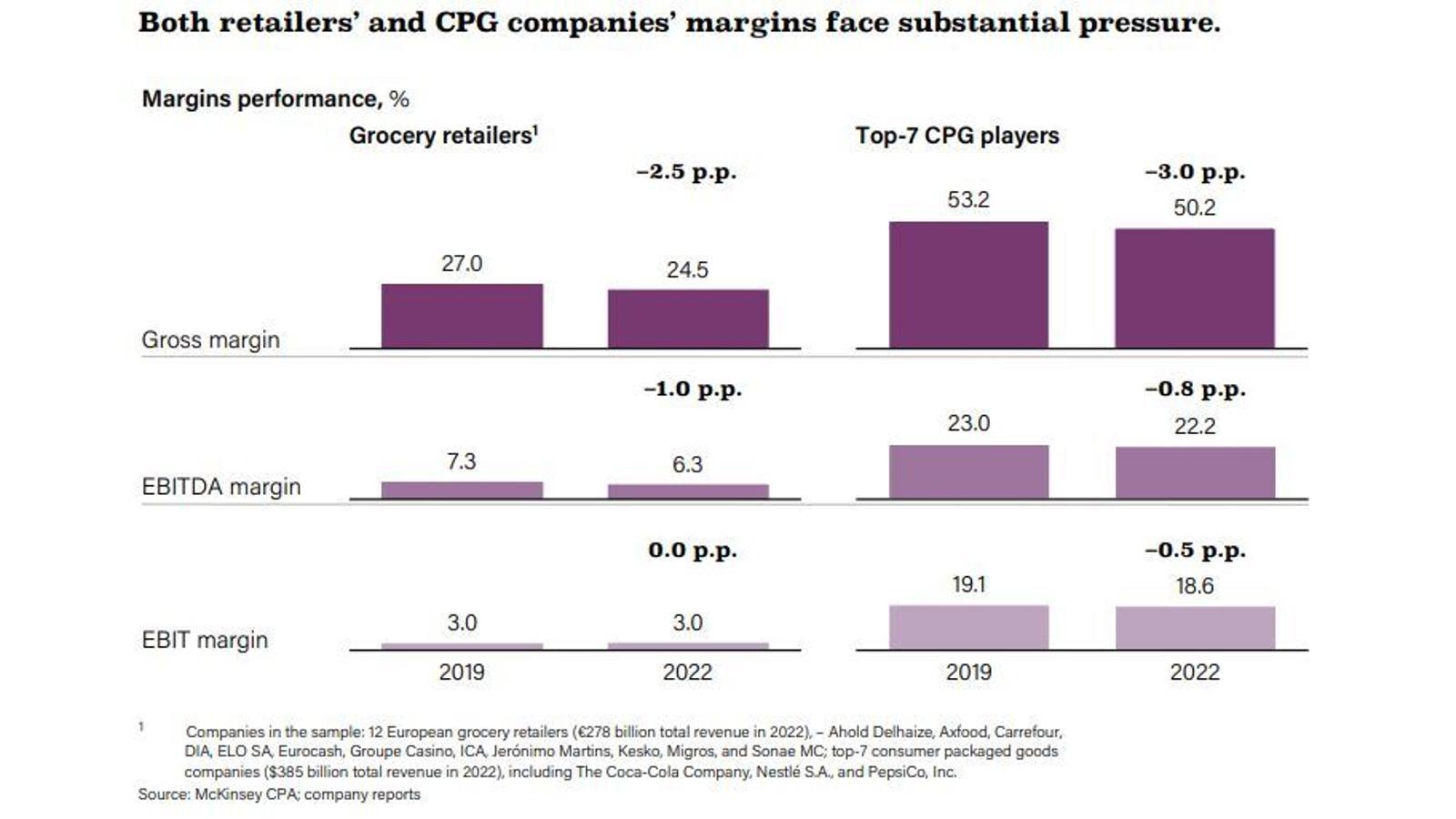

Al igual lo han venido certificando los propios resultados de las empresas, nos encontramos con una inflación de costes y no de márgenes empresariales. En concreto, las ventas en volumen han descendido entre el 1% y el 2%. Además, los márgenes brutos han caído el 2,5% entre 2019 y 2022, y el EBITDA se ha reducido un punto porcentual, según recogen los datos de McKinsey, basados en una encuesta a doce de los principales retailers europeos, en concreto, Carrefour, Ahold Delhaize, Axfood, Casino, Eurocash, ICA, Jerónimo Martins, Kesko, Migros, Sonae, ELO y Dia.

La rentabilidad de las cadenas de supermercado sufrió un revés en 2022 y es probable que las dificultades continúen en 2023, en parte debido al encarecimiento del crédito y el acceso a capital.

Los márgenes cayeron para retailers y fabricantes en el período 2019 y 2022, pero el descenso fue algo más pronunciado en el caso de los retailers. El EBITDA de los supermercados bajó el 1%, mientras el de los fabricantes descendió el 0,8%.

Como es habitual, la rentabilidad de fabricantes se mantuvo netamente superior a la de las cadenas de retail (ver gráfico arriba) y el EBIT (beneficio antes de intereses e impuestos) se mantuvo en el 3% entre los distribuidores y se redujo medio punto en los fabricantes, quedando fijado en el 18,6%.

¿Calma después de la tormenta en 2023?

Sin embargo, el estudio también detecta brotes verdes que podrían tener continuidad a lo largo de 2023. Estas son sus conclusiones:

1. La normalización gradual de precios y volúmenes. Los precios minoristas se demoran habitualmente 12 meses en repercutir los cambios en el precio de los insumos. Estos últimos tocaron techo en el tercer cuatrimestre de 2022, con lo que el descenso en el volumen debería terminar a medida que los precios se normalicen en la segunda mitad de 2023.

2. La demanda de alimentación barata vía marcas de distribución y discounters persistirá en 2023. El 84% de los encuestados considera las marcas de distribución similares o incluso de mayor calidad que las marcas de fabricante.

3. Continuará la presión sobre márgenes de beneficio y costes. El 88% de los ejecutivos europeos encuestados menciona la presión sobre beneficios como la tendencia más importante para 2023.

4. La carrera por alcanzar economías de escala. El 53% de los consumidores busca activamente maneras de ahorrar en la cesta de la compra según la encuesta de 2023, un 12% más respecto a la encuesta de 2022. Esto aumenta los incentivos para fusiones y adquisiciones que lleven a economías de escala y permitan repercutir la reducción de costes en los consumidores.

5. El ansiado crecimiento de los beneficios vía online. El 75% de los consumidores británicos compra online a veces o siempre a marcas distintas de las que compra en el mundo físico, lo que sugiere un margen de crecimiento aún no explotado.

6. El retail media se muestra como una fuente clave de beneficios para los supermercados. Hasta 2025 se invertirán 11.000 millones de euros adicionales.

7. Implementación generalizada de tecnología y sistemas automáticos. Más de un 1% de la mejora en los márgenes de beneficio EBIT provendrán del uso de nuevas tecnologías, automatización y sistemas de análisis avanzados, lo que incluye IA Generativa.

8. Colaboración estrecha con los proveedores para mejorar la sostenibilidad. El 50% de las emisiones de carbono en la cadena proviene de productos cárnicos y lácteos. A medida que los consumidores son más conscientes, la presión por reducir emisiones y vigilar proveedores seguirá aumentando.