Mercadona, que concluye 2023 con el 27,6% en cuota de mercado, reina en la era de la inflación, los volúmenes reducidos y la marca blanca, según se desprende del informe Tendencias del Consumidor 2023 presentado por NielsenIQ en la mañana del jueves.

La familia española que en 2019 pagaba 100 euros por su cesta de la compra, al término de 2023 pagaba ya 126 euros. Esto ha llevado a una profunda reducción en los volúmenes de compra en los últimos años, que se han recuperado en la segunda mitad de 2023.

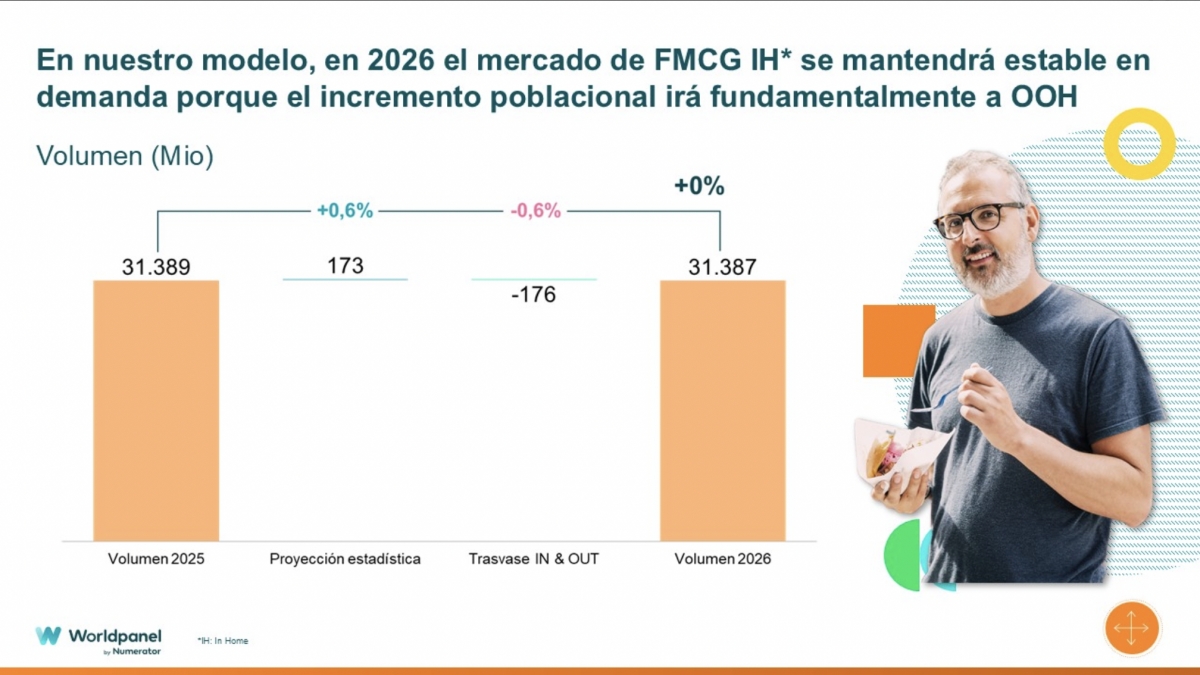

No obstante, la recuperación es parcial y se debe en buena medida al incremento del turismo —de récord en 2023—, la transferencia de gasto a costa de Horeca y el incremento de la MDD. El gasto en la cesta de la compra (alimentación, cuidado personal, del hogar, etc.) batió un nuevo récord con 117.000 millones de euros mientras que la demanda en volumen cierra el año con un avance del 0,9%.

Los españoles gastamos en la cesta de la compra un total de 117.000 millones de euros en 2023, el 10,4% más que el año anterior, debido al alza del precio promedio del 9,4%, según se desprende del informe elaborado por NIQ y que recoge los datos reales de venta en todos los canales (hipermercados, supermercados, tiendas tradicionales, especialistas, estaciones de servicio y canal online) de España.

Pese a esta situación de precios altos, que ha repercutido en la demanda durante los primeros compases del año, ésta ha logrado recuperarse en los últimos compases de 2023 —en particular, gracias a la buena campaña de Navidad— lo que ha permitido cerrar el ejercicio con un incremento del 0,9%.

Además, los volúmenes se han recuperado a medida que el incremento de precios se moderaba. Si en el primer trimestre del 2023 registraron subidas de récord, la moderación observada en los meses siguientes permitió cerrar el año con el citado incremento del 9,4%.

Pescado y verdura, grandes afectados

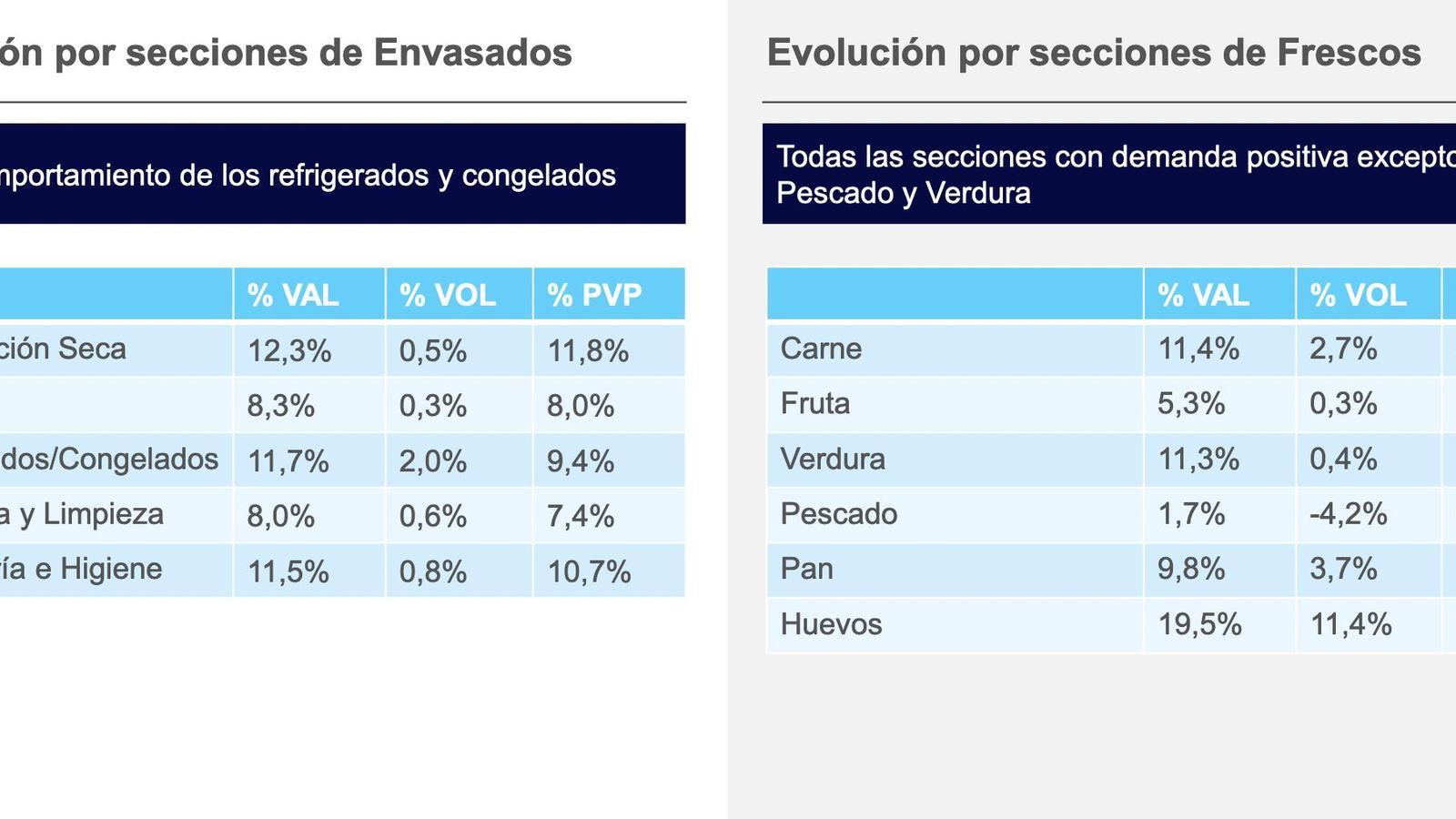

Como dato destacable del ejercicio, hay que señalar que los productos frescos recuperan tracción en el año 2023 y cierran con un alza en la demanda del 1,5%, frente a la subida del 0,7% que experimentan los envasados. Esto se debe, en buena medida, al factor precio: los frescos subieron el 7,2% mientras que los envasados ascendieron el 10,3%.

Por desglose, en la sección de envasados todas las categorías experimentan volúmenes en positivo, aunque el mejor comportamiento corresponde a los refrigerados/congelados, con un aumento en la demanda del 2%.

Respecto a los frescos, todos cierran en positivo a excepción del pescado y la verdura. El primero prosigue su tendencia a la baja con una contracción en valor del 1,7% y en volumen del 4,2%. La verdura, por su parte, se contrae el 11,3% en valor y el 0,4% en volumen.

La carne, impulsada por el incremento en el consumo de pollo como alternativa a la carne roja y el pescado, gana el 11,4% en valor y el 2,7% en volumen. En una línea aún más positiva se encuentran los huevos, solución de proteína barata habitual durante toda la coyuntura inflacionaria, que crece el 19,5% en valor y el 11,4% en volumen.

La alimentación seca ha crecido 12,3% en valor y el 0,5% en volumen. Los refrigerados y congelados crecen el 11,7% en valor y el 2% en volumen.

Los volúmenes se recuperan gracias al turismo

Como apuntábamos al inicio, buena parte de la recuperación en los volúmenes de compra puede achacarse al turismo, que ha alcanzado cifras de récord en 2023.

Esto explica que las comunidades autónomas con mayor pujanza coincidan con las regiones más turísticas. Así, destaca el incremento en la demanda de Región de Murcia (+3,1%), Canarias (+2,5%), Comunidad Valenciana (2%), Islas Baleares (1,9%), Cataluña (1,7%) y Andalucía (0,9%).

En cambio, Madrid permanece estable y otras regiones como Castilla y León siguen observando contracción en los volúmenes.

De hecho, según recoge la encuesta de NIQ, el alza en el precio de los alimentos sigue siendo la principal preocupación de los españoles (46%), muy por encima de la siguiente en el ranking (el incremento del precio de suministros, con el 19%).

Más compras, menos artículos y en formatos más pequeños

Precisamente debido a esta situación, el 93% de los españoles ha modificado su comportamiento de compra para el control de los gastos. "Vivimos en la era del consumo calculado", señala Ricardo Alcón, Client Development Manager en NielsenIQ, no sólo para aquellos que han visto empeorada su situación laboral o financiera, sino todos.

NIQ ha identificado cuatro grandes estrategias de los consumidores con la finalidad de ahorrar en el pasado ejercicio:

- La primera estrategia es incrementar la marca de distribución respecto a las marcas de fabricante.

- En segundo lugar, controlar el valor de la cesta de la compra en su conjunto.

- En tercer lugar, búsqueda activa de las promociones.

- En cuarto lugar, la compra de artículos más baratos dentro de la lista de productos favoritos.

La continua subida de precios ha impactado directamente en la radiografía de la cesta de la compra de los hogares españoles. Así, el estudio detecta que vamos a la compra con más frecuencia (+8%), compramos menos artículos (el 6,5% menos de unidades en la cesta) y en formatos más pequeños (el 1% menos de volumen por unidad).

En términos generales, se han reducido significativamente las grandes cestas de ticket alto. Es más, el número de hogares que hacían ese tipo de compras también se ha reducido, y nos encontramos con un millón y medio de hogares menos que hacen este tipo de compras.

Por el contrario, se han incrementado las compras pequeñas, de manera que se controla el bolsillo y se disminuye el desperdicio alimentario, y hemos pasado de hacer 60 actos de compra al año a hacer casi 75 actos de compra.

El tipo de cesta que incrementa su relevancia corresponde a las cestas de ajuste, es decir, aquellas compras pequeñas cuya finalidad es la reposición parcial de la despensa, aumentando en cuatro puntos su peso en el número de actos de compra que hacemos los españoles en los dos últimos años.

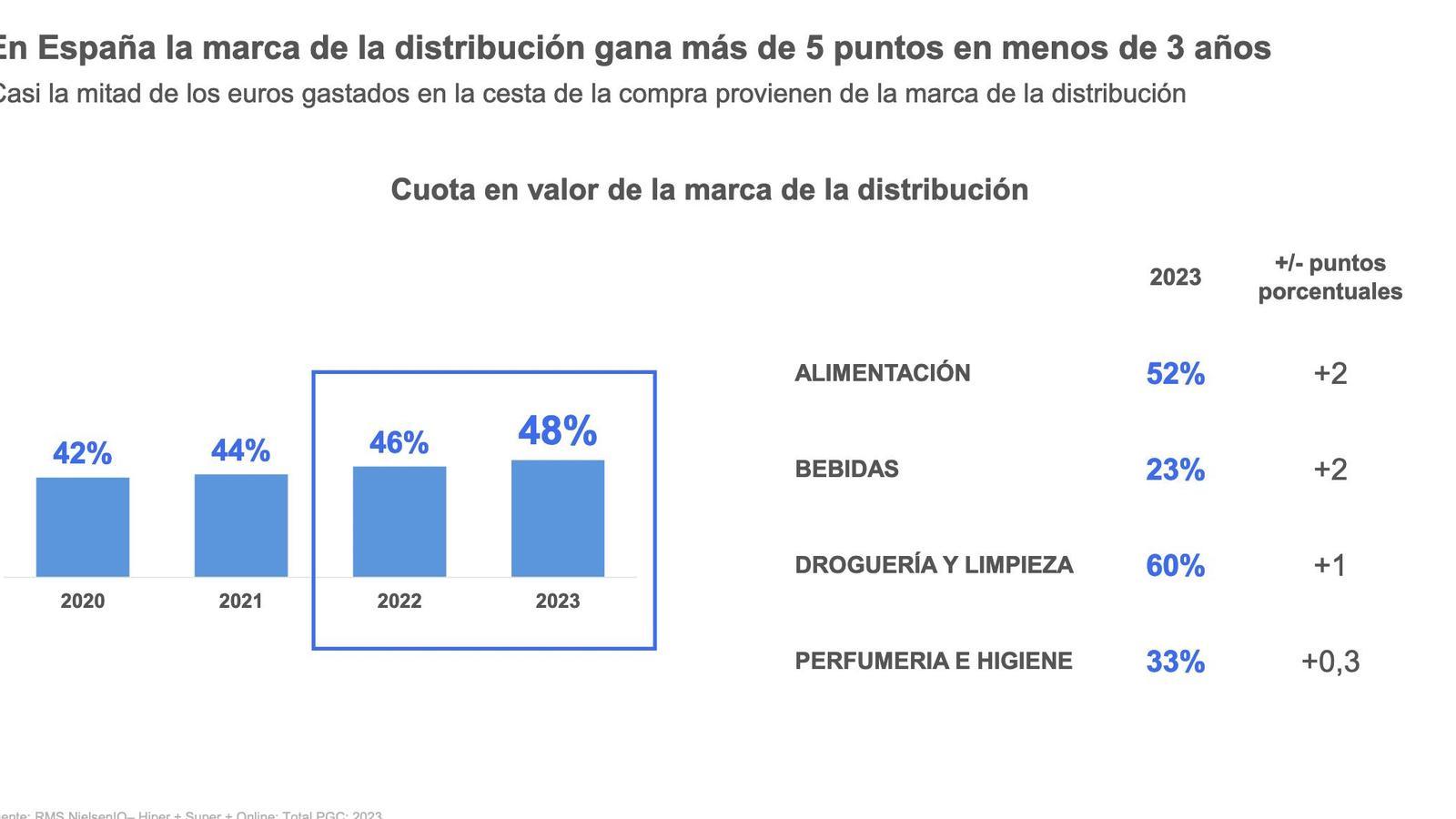

La MDD prosigue su ascenso

La marca de distribuidor gana más de cinco puntos en los últimos tres años y prosigue su ascenso en 2023. Ya constituye casi la mitad del gasto en la cesta de la compra (48%), lo que representa una subida de dos puntos respecto al año anterior.

Una de cada cinco cestas están compuestas exclusivamente de marcas de distribución. Entre los grupos de población más proclives a comprar MDD se encuentran los hogares compuestos por jóvenes y familias con menores de 18 años.

El mayor peso corresponde a droguería y limpieza, con el 60% —un punto más que el año pasado—, seguidas de alimentación, que constituye el 52% (dos puntos más que en 2023) y perfumería e higiene, con el 33%.

"Cada vez que la MDD crece, se apalanca y no cede terreno, según se ha podido ver en los últimos veinte años", subraya Patricia Daimiel, directora general de NIQ para Iberia.

En cuanto a la marca de fabricante, aumentan las promociones y sobre todo el descuento de precio. El 24,2% de las ventas de MDF se han realizado en el marco de alguna clase de acto promocional, lo que representa un crecimiento de un punto respecto al año pasado.

Por otro lado, se lanzaron el 8% menos de referencias de innovación en 2023, con la única excepción de belleza y cuidado personal, donde se ha incrementado sustancialmente la innovación. El porcentaje de unidades de innovación compradas también se ha reducido en 2023.

"La industria está siendo muy cortoplacista y está centrada en reducir precios y lanzar promociones que conserven su penetración. Pero sí vemos que en aquellas categorías en que se innova el consumidor responde: de ahí el crecimiento de la categoría belleza. La innovación que trabajamos hoy es el futuro de mañana. Si no innovamos, nos cargamos nuestro futuro", señala Daimiel.

Por lo que respecta a los canales, los supermercados, junto con las perfumerías, son los formatos ganadores de 2023, con un crecimiento de las ventas en valor del 13% y el 18% respectivamente.

El negocio de la perfumería es especialmente dinámico, en particular la belleza, eque incrementa su demanda el 3,4%.

Mercadona afianza su dominio

En 2023 Mercadona consolida su liderazgo con el 27,6% de cuota gracias a un incremento del 0,6% en 2023. Carrefour conserva la segunda posición con el 7,5%; Lidl, en tercera posición, alcanza el 6,1% gracias a un avance de dos décimas; y Dia, en cuarta posición con el 4,8%, retrocede cuatro décimas como consecuencia de la venta de tiendas.

El ecommerce también crece

El año arroja buenos datos para el ecommerce, que crece el 19% en valor y alcanza el 6,4% de cuota.

"Es un canal muy dinámico y existen grandes diferencias entre familias", apunta Ignacio Biedma, responsable de cuentas en NIQ.

La categoría que más crece es Healthcare (69%), que incluye suplementación deportiva, vitaminas y otros; seguida de Mascotas (35%); personal care (21%); Baby (15%);y home care (13%).

"2023 se ha caracterizado por ser un año de tensión porque, aunque la inflación ha aflojado, sigue tensionando los bolsillos de los consumidores. Pero también ha sido un año de resistencia, ya que el mercado ha resistido en volumen gracias al aporte del turismo, de una buena campaña de Navidad, más intensidad y mejora en la eficiencia de las promociones y cierto trasvase de otros canales como Horeca", explica Daimiel.

¿Qué podemos esperar en 2024? La directora de NIQ cree que "repetirá estas tendencias, pero también será un año de poner el foco en comunicar, innovar, equilibrar volumen y valor más allá del precio y de seguir muy de cerca al consumidor, de entenderlo para adaptar la estrategia rápidamente a sus movimientos".