El Grupo DIA, tal y como lo conocemos hoy en día, no es más que el heredero de algunos activos problemáticos ya incluidos en el mismo desde su época como filial del Grupo Carrefour.

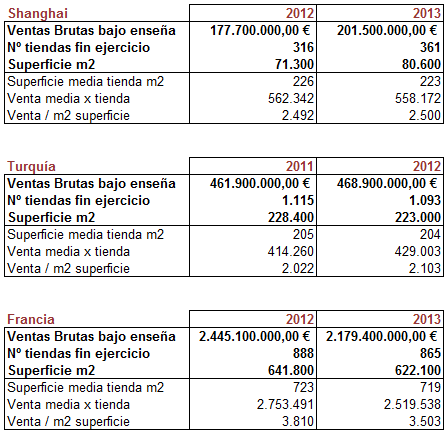

Antes de la escisión de Carrefour el 5 de julio de 2011 (spin off), ya se deshizo en el 2010 de sus tiendas en Grecia (DIA Hellas A.E.) en una operación interna (las adquirió Carrefour Marinopoulus A.E). Luego en 2013 vendió Turquía. La empresa ya ha anunciado el cierre de las tiendas de Pekín y que continuaría con su actividad de Shanghai. Respecto de Francia, también con problemas, aún no aparece en sus estados contables de 2013 como un activo no corriente en venta… pero, al tiempo.

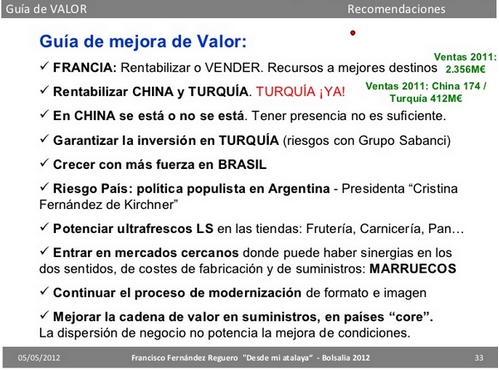

En una Charla para inversores en Bolsalia 2012 (aquí), ya expresé mi opinión sobre las palancas de mejora de valor para los inversores:

Como observáis, algunas de las líneas estratégicas que DIA va acometiendo, a mi entender, van por el buen camino, pero ¿cuándo CAPEX se ha consumido por seguir apostando por una diversificación geográfica equivocada o unos formatos erróneos en esos países?

DIA salió de Turquía en el 2013. Tenía 1.093 tiendas en el 2012 y no “estaba” en el mercado, no era capaz de obtener beneficios (las pérdidas del 2012 fueron el 6,6% s/ventas).

En China ocurre algo parecido, pero con menos puntos de venta. El mercado minorista de comestibles en China es superior a los 495.000 millones de dólares; así que DIA en China no “pinta” nada, ni antes de tomar la decisión de cierre de Pekín ni ahora. Pero Shanghai tampoco es rentable para DIA. Lo más probable es que DIA salga también de Shanghai. Sus ventas en este área en 2013 fueron de 168,8 millones de euros y las pérdidas de 10,5 millones de euros (el 6,22% sobre ventas).

En el Informe Anual de 2006 de Lianhua Supermarket (socio de DIA en Shanghai hasta ese año) se expresaba a sus socios: “... Sin embargo, las tiendas de descuento no atraen a los consumidores en Shanghai...Como resultado de los relativamente altos costos fijos iniciales, el bajo margen de utilidad bruta y la falta de economías de escala, Shanghai DIA todavía no ha alcanzado el punto de equilibrio…”

Francia es el eterno problema y ya desde Carrefour. Cuando parecía que se encauzaba la empresa y las pérdidas de operaciones continuadas en 2012 bajaban hasta los 25,69 millones de euros frente a las del 2011 de 61,59, de nuevo en 2013 éstas suben hasta los 39,51 millones.

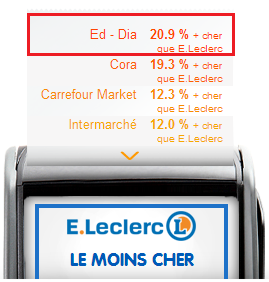

El capex consumido en Francia durante los últimos 3 años fue de 278,1 millones de euros (4,35% de las ventas netas), cifra significativa y que se utilizó especialmente en un cambio de imagen y de enseña importantes (de ED a DIA), pero que no está obteniendo los retornos previstos. Mientras, DIA en España consumía un capex sobre ventas netas del 2,87% (440,8 millones de euros). ¿Fue acertada la apuesta?

Posiblemente, los activos de DIA en Francia ya estén en venta. La verdad, es que la empresa no ha sido capaz de alcanzar una mínima rentabilidad en este mercado tan competitivo y donde su nivel de facturación es bajo en relación a los grandes distribuidores del país. Pensad, lo que puede ocurrir en 2014 con la negociación de sus plantillas de marca propia, pues éstas ya se negociarán de forma independiente de las de Carrefour (así estaba pactado en la escisión).

Actualmente, el posicionamiento de precios en Francia en marca de distribuidor está fuera de mercado (ver imagen adjunta), según el comparador de precios de E. Leclerc... mal asunto.

Lo que no está claro es quién podría ser su futuro comprador y qué estarían dispuestos a pagar por hacerse con sus 865 puntos de venta. Si tenemos en cuenta la capitalización en el mercado de Carrefour, Casino o Ahold para unas ventas estimadas de DIA Francia de 2.000 millones de euros en 2014, el valor de estas tiendas estaría entre los 506,4 millones si tomamos la ratio de Carrefour, o los 379 millones si es la de Casino, o los 863,6 millones si es la de Ahold. De cualquier modo, son valoraciones bajas para el valor neto en libros que DIA tiene asignada a esta filial, que es de 959,61 millones de euros. Esperamos sus próximos movimientos.

¿Será Carrefour el comprador de DIA Francia?

Dejamos para otra ocasión hablar de Argentina. En mi opinión será una fuente de problemas a corto plazo.

Nota:

En octubre de 2011 publiqué un dossier con los artículos que había venido publicando en mi blog sobre la Salida al Parqué español del Grupo DIA. El seguimiento de los artículos individuales entre inversores y entendidos del sector de la distribución alimentaria fue importante, al igual que las visitas al dossier completo en mi slideshare (aquí). Desde aquél año vengo siguiendo la evolución de los negocios de DIA, por un lado como inversor y por otro como interesado en la evolución del sector de la distribución.

“Sé que en este memorándum hay errores. Si supiera dónde están los corregiría. Pido disculpas. Siempre estoy abierto a vuestra revisión”.