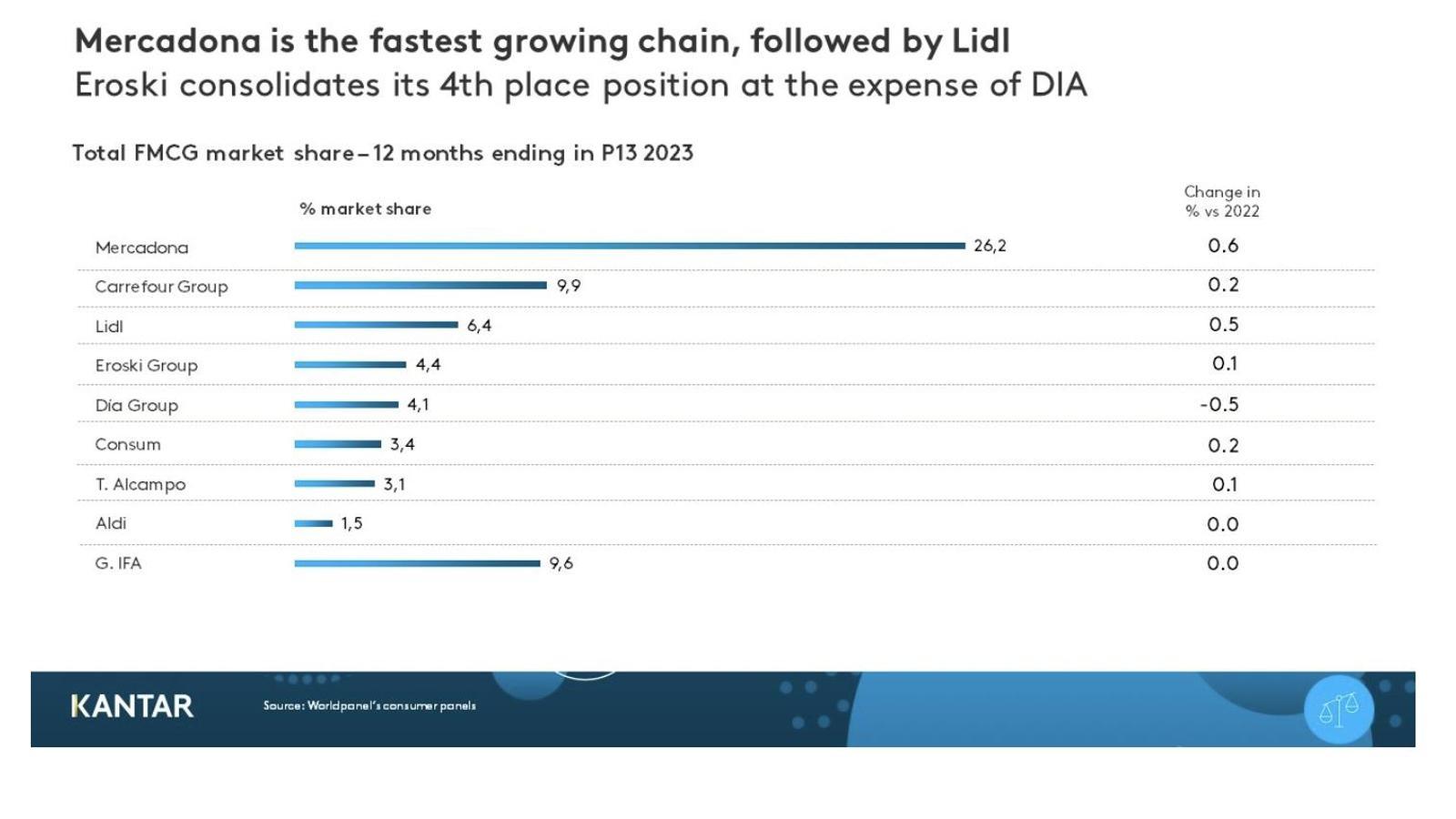

Mercadona es todavía la enseña que más crece en porcentaje de gasto (+0,6%) de bienes de consumo de alta rotación (FMCG, por sus siglas en inglés), pero Lidl roza los resultados de la enseña presidida por Juan Roig y se embolsa un crecimiento del 0,5% en 2023, según los últimos datos de Kantar Worldpanel.

Ambas enseñas libran una batalla que, lejos de decantarse hacia un lado, está más reñida que nunca. Como muestran los datos de otra consultora, Algori, existe una clara correlación inversa entre la cuota de mercado de las dos enseñas: cuando una asciende, la otra disminuye y viceversa.

Mercadona concluyó el pasado año con una cuota del 26,2% en FMCG, en buena medida gracias al incremento sostenido en sus ventas a partir de abril, cuando anunció una rebaja sostenida en 500 referencias. "La enseña ha sido capaz de mantener esta tendencia positiva hasta el día de hoy", apunta Bernardo Rodilla, director de Retail Business en Kantar Worldpanel Division, Spain.

Lidl, que conserva la tercera posición en cuota de mercado (6,4%), ha alcanzado la segunda mayor tasa de crecimiento (+0,5%), una circunstancia que se explica por su considerable número de aperturas y por la capacidad del discounter alemán de fidelizar y canalizar compras de clientes que buscan protegerse de la inflación (ver imagen abajo). En cuanto a la primera circunstancia, todo indica que continuará en 2024, cuando la enseña espera alcanzar la cifra de 700 supermercados.

Por otro lado, no hay que olvidar que Carrefour conserva la segunda posición en cuota de mercado, con un crecimiento más moderado (+0,2%). Los consumidores valoran su esfuerzo por contener los precios a través de promociones y de un programa de fidelización lleno de ventajas, pero el gran desafío para la enseña francesa en 2024 es, sin duda, expandir su formato de proximidad.

Respecto a Eroski, la cooperativa se ha consolidado en cuarta posición gracias a su crecimiento en su área de influencia. Asimismo, ha sido capaz de mantener el pulso a los tres principales operadores y a las cadenas regionales, que en 2023 obtuvieron una cuota de mercado del 17% (+0,3%), lo que les ha permitido ser una alternativa atractiva a los distribuidores de surtido corto.

Dia es la única cadena entre las cinco primeras que ha visto reducida su cuota de mercado (-0,5%) en 2023, una caída que está estrechamente vinculada a la venta de tiendas a Alcampo.

Las cinco principales enseñas aglutinan más de la mitad del mercado (51%). En un solo año. En un solo año, el mercado minorista alimentario español ha incrementado su valor el 7,6%, mientras que el crecimiento en volumen ha empezado a mostrar signos de estabilidad, de acuerdo a los datos de Kantar Worldpanel.

El comercio tradicional es el gran perjudicado de la coyuntura inflacionaria, que pierde cuota en beneficio del comercio minorista organizado. Prácticamente todas las cadenas de supermercados han mejorado su cuota en 2023, en buena medida gracias a las promociones y al incremento de oferta de marca propia.

¿Qué podemos esperar de 2024?

No se esperan grandes cambios en los volúmenes de FMCG.

Se ha iniciado un nuevo ciclo marcado por la creciente concentración de ventas FMCG en el retail organizado. Las cadenas que sean capaces de capitalizar las pérdidas del comercio tradicional serán las grandes ganadoras. En particular, los especialistas aún aglutinan el 32,5% del mercado de frescos y existen muchas oportunidades en este segmento.

En el contexto actual, las enseñas están intensificando sus esfuerzos en comunicación y en precio, lo que a su vez presionará los márgenes. El desarrollo de la marca propia es una de sus principales palancas, si bien ha comenzado a ralentizarse a partir de la segunda mitad de 2023.

En el escenario que Kantar juzga más probable, marcado por el retorno a la estabilidad, los hogares españoles tratarán de aglutinar todas sus compras en una sola cadena de supermercados, y las enseñas incrementarán su competencia mediante promociones y ofertas para canalizar la compra completa.

En la actualidad son muchos los clientes que compran categorías específicas en una enseña diferente de su habitual, con la finalidad de sacar ventaja de las campañas promocionales. Asimismo, muchos otros se muestran dispuestos a cambiar de marca si ven una buena oportunidad (+4,3% comparado con 2022).

El canal online ha vuelto a tasas de crecimiento anteriores a la pandemia, lo que representa un descenso respecto al pico del Covid-19. Por el momento se trata de un gasto complementario a las compras físicas que está lejos de suplantar a estas últimas.